政治家の会計処理が不正というニュースなどを見て、「税金ドロボウめ!」と言うのは少し古いかもしれませんが、自分が払っている税金はきちんと使ってほしいと思いますね。

ところで、ご自分がいくら税金を払っているか把握していますか?

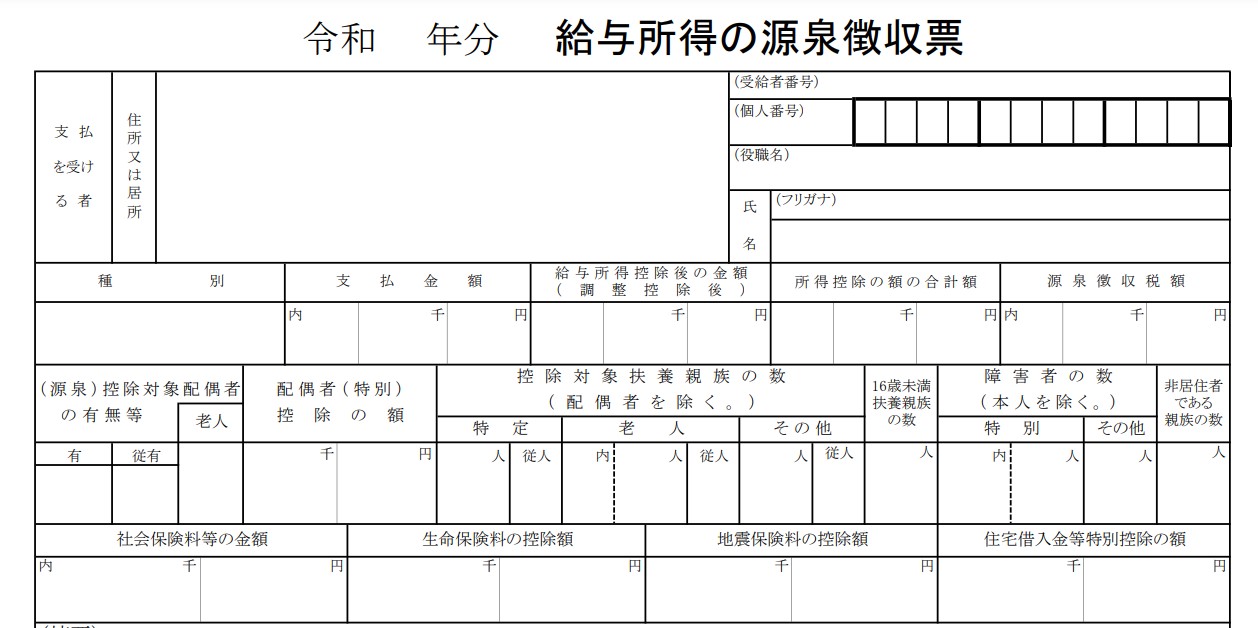

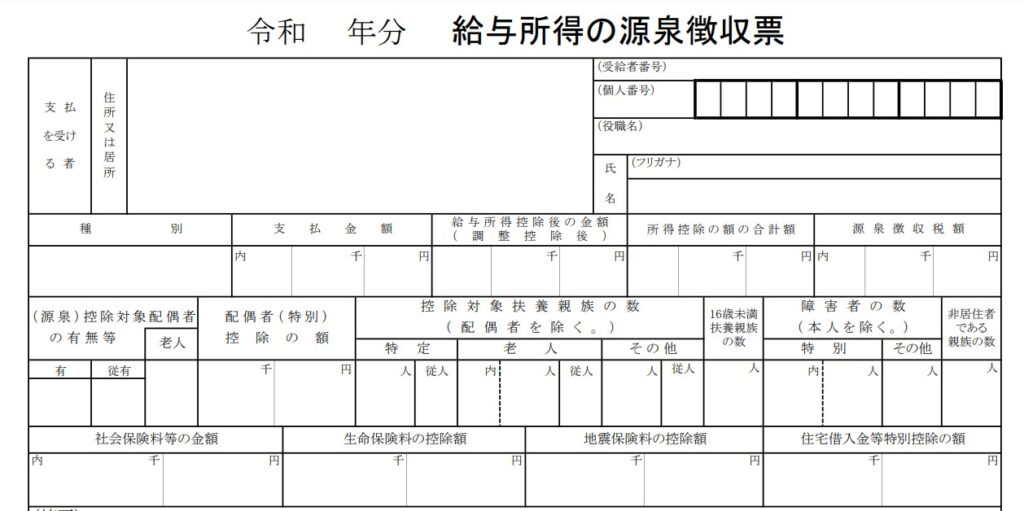

源泉徴収票をもらった時に確認をして、去年は〇〇円も税金を払ったんだな、と理解している方がめずらしいかもしれません。

源泉徴収票では税額のほかに、必ずチェックしてほしい点があります。

税額と所得税率をチェック

まず、源泉徴収票の名前のすぐ下、「源泉徴収税額」が、今年の所得税の最終金額です。(確定申告をする人を除く)

「源泉徴収税額」の左に二つ目の欄、「給与所得控除後の金額」から「所得控除の合計額」を引いた額が課税所得です。日本は所得が上がるにつれて税率が上がる累進課税制度なので、課税所得が1,949,000円までは税率が5%、3,299,000円までは10%、6,949,000円までは20%となります。

所得控除による節税対策の際に、この税率が大切になります!

たとえば、38万円の配偶者控除で見てみると、所得税率が5%の場合、配偶者控除によって減る税額は38万円×5%=1.9万円です。所得税率が20%の場合7.6万円になります。

このように所得税率によって、所得控除の効果は変わります。

一方で、住宅借入金等特別控除(いわゆる住宅ローン控除)については、税額控除といって、計算して出た税額から直接差し引かれるものになるので、所得税率による効果の差はありません。

医療費で納税額を減らす!

医療費控除については、テレビで紹介されることも多いためご存じの方もいらっしゃると思います。

ところが、医療費控除を受けるには確定申告をしなければなりません。残念ながら、確定申告は面倒だから…、という意見はとても多いですが、いくら税金が戻ってくるのかを計算できれば、やる気になるかもしれませんね。

医療費控除は、(支払分-10万円)×所得税率 分の税金の還付を受けられる効果があります。

支払総額が10万円を超えないと適用分が出ないため、健康保険を利用して診察とお薬に毎回5,000円支払うとすると、毎月通っているだけでは使うことがない控除かもしれません。

歯科のインプラント手術や眼科で視力を回復するレーシック手術など、健康保険の対象ではないけれど、医療費控除は使えるという治療があります。自己負担が10割となるそれらの治療は、支払う金額が高額になることも多いため、医療費控除が使える可能性が大です。

そういう年は、ぜひ家族全員分の病院や歯科の領収証をとっておき、確定申告をするようにしてください。レーシック手術やインプラント手術をする際は計画的に、できるだけ同じ年にまとめることで、大きく控除が使えることになります。例として、それぞれの手術が20万円で別々の年にすると10万円ずつ控除、同じ年にまとめてした場合は30万円控除になります。

所得税率が10%の場合、30万円×10%=3万円が所得税から引かれることになり、年末調整後に確定申告をする場合は還付、口座に振り込まれることになります! これくらい効果があれば、ぜひ確定申告しようという気になるのではないでしょうか。

余裕をもった治療計画は、資金管理だけでなく節税にも有効です。

※記事内の情報は更新時点のものです。最新情報は別途確認してください。