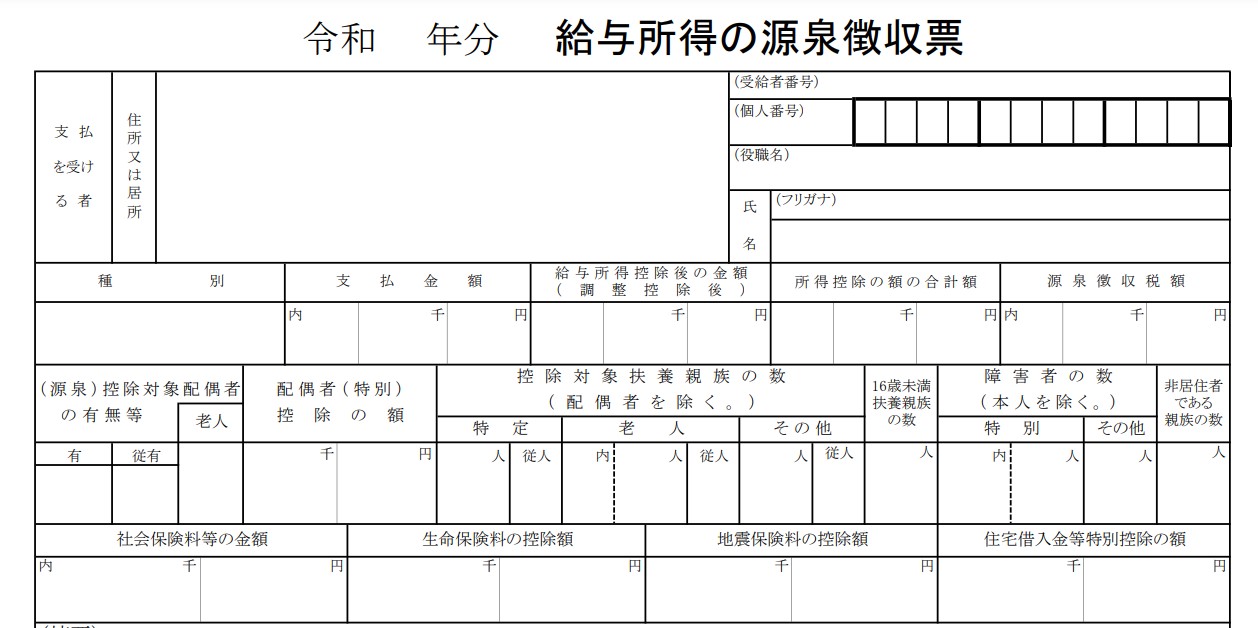

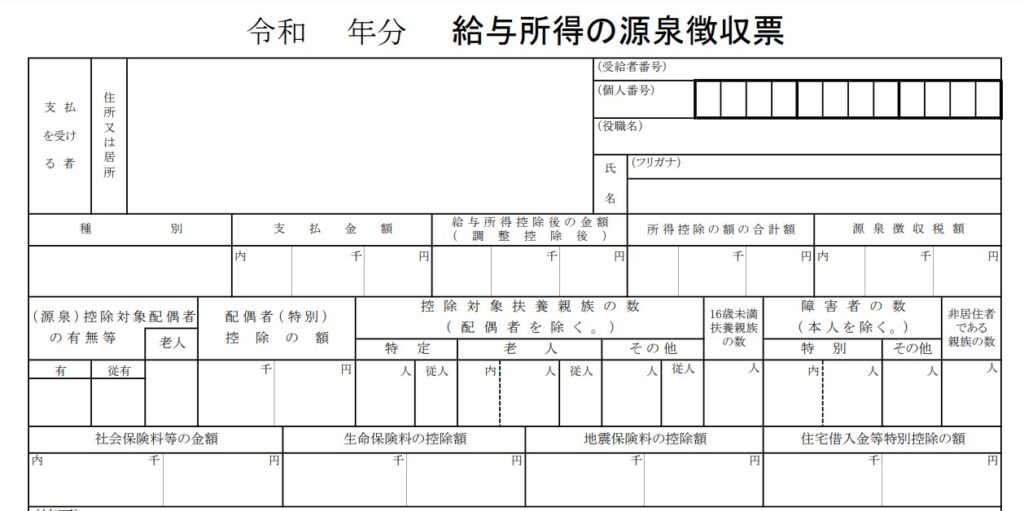

サラリーマンやアルバイト・パートなど給与所得のある人は、11月~12月に年末調整が終わると、勤め先から源泉徴収票が渡されます。

ライフプランニングに必要な情報があるので、必ずチェックしてほしい点があります。

自分の所得税率を確認

まず、源泉徴収票の名前のすぐ下、「源泉徴収税額」が、今年の所得税の最終金額です。(確定申告をする人を除く)

「源泉徴収税額」の左に二つ目の欄、「給与所得控除後の金額」から「所得控除の合計額」を引いた額が課税所得です。課税所得が1,949,000円までは税率が5%、3,299,000円までは10%、6,949,000円までは20%、という税率になります。

この税率は、所得控除による節税対策の際に大きな意味を持ちます。

というのも、38万円の配偶者控除で見てみると、所得税率が5%の場合、配偶者控除によって減る税額は38万円×5%=1.9万円です。所得税率が20%の場合7.6万円になります。

所得税率によって、所得控除の効果が変わってくるのがわかると思います。

一方で、住宅借入金等特別控除(いわゆる住宅ローン)については、税額控除といって、計算して出た税額から直接差し引かれるものになるので、所得税率による効果の差はありません。

医療費は同年中にまとめると控除額UP

医療費控除についても、最近はテレビなどで取り上げられることも多いので、みなさん知っていることと思います。

医療費控除を適用するには、確定申告をしなければなりません。手間がかかることから、そのままにしてしまっているという場合もあるかもしれません。

この医療費控除も、(支払分-10万円)×所得税率 分の税金の還付を受けられる効果があります。健康保険を利用して診察とお薬に毎回5,000円支払っていると、毎月通っているだけではなかなか適用になりにくいですね。

ただし、眼科で視力を回復するレーシック手術や歯科のインプラント手術など、健康保険の対象にはならなくても、医療費控除を使える治療もあります。それらの治療は高額になることも多いため、その年はぜひ家族全員分の病院や歯科の領収証をとっておき、確定申告をするようにしてください。

また、医療費控除はどうしても支払分から差し引かれる10万円があるために、なかなか適用の機会がない控除かもしれません。レーシック手術やインプラント手術をする際は計画的に、できるだけ同じ年にまとめることで、大きく控除が使えることになります。(例として、それぞれに20万円かかった場合別々の年だと10万円ずつしか控除にならないが、まとめた場合は30万円控除になる)

さらに言うと、ハウスメーカーからの紹介料など、突発的な大きな収入があって所得税率が上がってしまう年に医療費をまとめることで、差し引ける税金も大きくなります。

年末になるとふるさと納税の駆け込みが増えるそうですが、余裕をもった治療計画による節税もぜひおすすめします。

※記事内の情報は更新時点のものです。最新情報は別途確認してください。